印刷

ページID:51748

更新日:2025年7月28日

ここから本文です。

令和6年度 個人市民税・県民税の定額減税(よくある問い合わせ)

令和6年度個人市民税・県民税の定額減税について、よくある質問を掲載しています。(内容は随時更新していきます。)

定額減税の概要・よくあるお問い合わせ(冊子版)(PDF:469KB)はこちら

Q1-2 4人家族で妻と子供2人を扶養している場合の定額減税はいくらになりますか

Q1-3 令和6年1月に子供が生まれました。定額減税の加算対象となりますか。

Q1-4 令和5年中の収入がなく令和6年度の個人市民税・県民税は非課税です。定額減税の対象となりますか

Q1-5 16歳未満の扶養親族も定額減税の加算対象となりますか

Q1-6 令和6年中に静岡市に転入してきました。定額減税はどうなりますか

Q1-7 定額減税が令和6年度個人市民税・県民税から引ききれなかった場合はどうなりますか

Q1-8 令和6年度が非課税の場合、令和7年度の定額減税として適用されますか

Q1-9 令和6年度の個人市民税・県民税が均等割のみの課税の場合はどのような扱いはどうなりますか

Q2-2 定額減税の額を確認したい場合はどうすればよいですか

Q2-3 確定申告や年末調整で扶養親族の申告が漏れており、定額減税の対象から外れていることが分かりました。どのような手続きが必要ですか。

Q3-3 定額減税は、ふるさと納税の限度額の算出に影響はありますか

Q4-1 定額減税として引ききれない税額がある場合はどうなりますか

Q4-2 令和6年度の個人市民税・県民税が均等割のみ課税される場合はどうなりますか

Q5-1 今回の個人市民税・県民税の定額減税で会社(特別徴収義務者)として手続きは必要ですか

Q5-2 所得税のように個人市民税・県民税の定額減税額を会社(特別徴収義務者)で計算する必要がありますか

Q5-3 所得税の源泉徴収事務、年末調整事務における定額減税の取り扱いについて知りたい

Q5-4 定額減税が適用されたのに5,400円の税額があるのはなぜですか

Q5-5 特別徴収税額が同じ5400円であるのに、徴収する月が6月分と7月分でことなるのはなぜですか

Q5-6 従業員が退職(又は休職)により特別徴収税額できなくなりました。定額減税はどのように扱われますか

Q5-7 定額減税で税額が減るはずなのに、各月の徴収税額が増えているのはなぜですか

1 定額減税の制度

Q1-1 定額減税の対象はどのような人ですか

A1-1 令和6年度の個人市民税・県民税に係る合計所得金額が1,805万円以下の納税者が対象です。

ただし、以下に該当する場合は対象となりません。

(1)令和6年度の個人市民税・県民税が非課税の方

(2)令和6年度の個人市民税・県民税が均等割及び森林環境税のみ課税される方

(3)事務所、事業所、家屋敷に対し個人市民税・県民税の均等割が課税される方

Q1-2 4人家族で妻と子供2人を扶養している場合の定額減税はいくらになりますか

A1-2 定額減税額は4万円です。

定額減税は、本人に1万円、控除対象配偶者又は扶養親族(いずれも国外居住者を除く)1人につき1万円を加算して算定します。よって、定額減税額は、1万円(本人)+3人(扶養)×1万円=4万円 となります。

ただし、扶養している方が国外居住親族の場合は定額減税の対象から除外します。

Q1-3 令和6年1月に子供が生まれました。定額減税の加算対象となりますか。

A1-3 加算対象となりません。

定額減税は、令和6年度個人市民税・県民税の扶養親族人数を元に加算額を算定します。令和6年1月に生まれたお子様については令和6年度個人市民税・県民税の扶養親族とならないため、定額減税の加算対象となりません。

Q1-4 令和5年中の収入がなく令和6年度の個人市民税・県民税は非課税です。定額減税の対象となりますか

A1-4 対象となりません。

定額減税は、令和6年度個人市民税・県民税所得割が課税される方が対象です。なお、収入がなく、どなたかの扶養(被扶養者)となっている場合は、定額減税の対象の扶養者の定額減税に加算されています。

Q1-5 16歳未満の扶養親族も定額減税の加算対象となりますか

A1-5 対象となります

Q1-6 令和6年中に静岡市に転入してきました。定額減税はどうなりますか

A1-6 令和6年度の個人市民税・県民税及び定額減税は、原則として令和6年1月1日に住所のある自治体で算定されます。

Q1-7 定額減税が令和6年度個人市民税・県民税から引ききれなかった場合はどうなりますか

A1-7 定額減税しきれない場合は調整給付します。

令和6年度個人市民税・県民税において、算定される減税額(定額減税可能額)が、定額減税を行う前の個人市民税・県民税所得割額を上回っており、定額減税しきれないと見込まれる場合は、定額減税しきれない差額を給付(調整給付)します。

なお、調整給付の対象となる方には、あらためて給付担当部署(物価高騰給付金事務局)よりご案内の通知が送付されます。

Q1-8 令和6年度が非課税の場合、令和7年度の定額減税として適用されますか

A1-8 令和7年度の定額減税の対象になりません。

定額減税は、令和6年度の個人市民税・県民税所得割が課税される方が対象となりますので、翌年度へ持ち越すことはありません。なお、どなたかの扶養(被扶養者)となっている場合は、定額減税の対象の扶養者の定額減税に加算されています。また、誰にも扶養されておらず令和6年度に新たに非課税世帯となる場合は、別途給付金の対象となる場合があります。

Q1-9 令和6年度の個人市民税・県民税が均等割のみの課税の場合はどのような扱いはどうなりますか

A1-9 定額減税の適用はありませんが、別途給付対象世帯に該当する場合があります。

令和6年度個人市民税・県民税において、所得割の課税がない場合は定額減税の適用はありませんが、令和6年度に新たに非課税又は均等割のみ課税されている方のみで構成される世帯に対し、1世帯あたり10万円が給付されます。給付対象は世帯単位で、世帯全員が非課税又は均等割のみとなる場合に対象となります。

【受付終了しました】物価高騰対応重点支援給付金(住民税均等割のみ課税世帯)についてはこちら

Q1-10 所得税の定額減税はどのようになりますか

A1-10 所得税については、国税庁ホームページ「定額減税特設サイト(外部サイト)」をご確認いただくか、管轄の税務署へお問い合わせください。

2 手続き及び定額減税の確認方法

Q2-1 定額減税を受けるための申請は必要ですか

A2-1 申請は必要ありません。

定額減税は、市民税・県民税を課税するための資料(確定申告書、市民税・県民税申告書、給与支払報告書、公的年金等支払報告書等)を元に算定します。

Q2-2 定額減税の額を確認したい場合はどうすればよいですか

A2-2 定額減税額は、市民税・県民税・森林環境税の各通知書又は課税(所得)証明書により確認することができます。

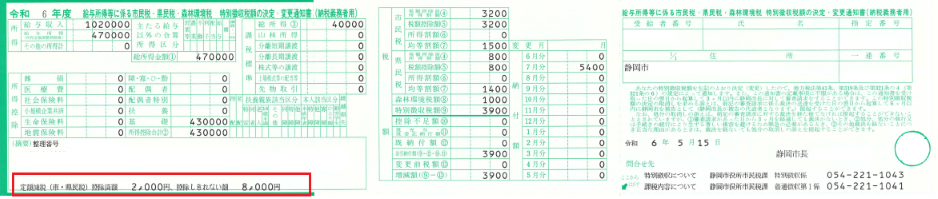

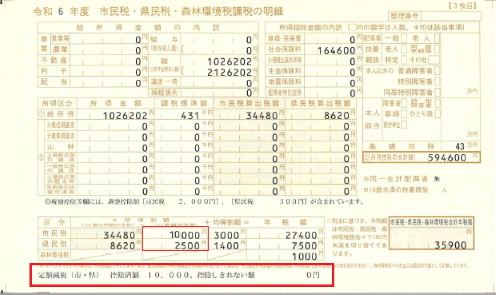

(1)給与からの特別徴収の場合

「令和6年度 給与等に係る市民税・県民税・森林環境税 特別徴収税額決定・変更通知書(納税義務者用)」の摘要欄

(2)普通徴収又は公的年金からの特別徴収の場合

「令和6年度 市民税・県民税・森林環境税 納税及び税額決定通知書」の(3枚目)市民税・県民税・森林環境税の明細

Q2-3 確定申告や年末調整で扶養親族の申告が漏れており、定額減税の対象から外れていることが分かりました。どのような手続きが必要ですか。

A2-3 対象の扶養親族について令和6年度市民税・県民税申告書によりご申告いただきます。申告手続きについてはこちらを参照いただくか下記担当窓口へご提出ください。

令和6年度市民税・県民税及び定額減税を再計算の結果、税額変更又は定額減税が変更となる場合は、税額変更通知書をお送りします。また、税務署で確定申告等を行うことで所得税も減額となる場合があります。

<ふるさと納税ワンストップ特例制度を利用された方はご注意ください>

ふるさと納税ワンストップ特例制度(寄附金控除の申告特例制度)の適用を受けている場合は、所得税の確定申告書又は市民税・県民税申告書を提出することによりワンストップ特例の適用が受けられなくなります。扶養親族を追加する申告をする場合は、ふるさと納税された寄附金についてもあわせて申告してください。

| 葵区にお住まいの方 | 市民税課(普通徴収第1係) | 054-221-1041 |

| 駿河区にお住まいの方 | 市民税課(普通徴収第2係) | 054-221-1542 |

| 清水区にお住いの方 | 清水市税事務所(市民税係) | 054-354-2072 |

3 その他

Q3-1 令和7年度も定額減税は行われますか

A3-1 令和7年度の個人市民税・県民税において、控除対象配偶者とならない同一生計配偶者※(国外居住者を除く)を有する方を対象に定額減税が適用されます。

※あなたの配偶者で、以下のいずれにも該当する方を同一生計配偶者といいます。

- 前年12月31日(年の途中で死亡した場合には、その死亡の日)の現況において、あなたと生計を一にしている。

- 合計所得金額が48万円以下である。

- 青色申告者の事業専従者として給与の支払いを受けていない又は白色申告者の事業専従者でない。

Q3-2 福祉制度など他の制度に影響はありますか

A3-2 定額減税の取り扱いは各事業により異なりますので、お手数ですが各事業担当部署へお問い合わせください。

Q3-3 定額減税は、ふるさと納税の限度額の算出に影響はありますか

A3-3 ふるさと納税の限度額(所得割額の20%)の算定は、令和6年度の市民税・県民税所得割額は、定額減税前の所得割額を基礎に算定するため影響ありません。

4 給付金

Q4-1 定額減税として引ききれない税額がある場合はどうなりますか

A4-1 定額減税しきれない場合は調整給付します。

令和6年度個人市民税・県民税において、算定される減税額(定額減税可能額)が、定額減税を行う前の個人市民税・県民税所得割額を上回っており、定額減税しきれないと見込まれる場合は、定額減税しきれない差額を給付(調整給付)します。調整給付の対象となる方には、あらためて給付担当部署(物価高騰給付金事務局)よりご案内の通知が送付されます。

Q4-2 令和6年度の個人市民税・県民税が均等割のみ課税される場合はどうなりますか

A4-2 定額減税の適用はありませんが、別途給付対象世帯に該当する場合があります。

令和6年度個人市民税・県民税において、所得割の課税がない場合は定額減税の適用はありませんが、令和6年度に新たに非課税又は均等割のみ課税されている方のみで構成される世帯に対し、1世帯あたり10万円が給付されます。給付対象は世帯単位で、世帯全員が非課税又は均等割となる場合に対象となります。

5 事業者向け

Q5-1 今回の個人市民税・県民税の定額減税で会社(特別徴収義務者)として手続きは必要ですか

A5-1 定額減税に関する特別な手続きは必要ありません。

定額減税を適用した後の税額により特別徴収税額決定・変更通知書が送付されますので、従前のとおり通知の金額どおりに差し引いて納入をお願いします。

Q5-2 所得税のように個人市民税・県民税の定額減税額を会社(特別徴収義務者)で計算する必要がありますか

A5-2 定額減税額を計算する必要ありません。

定額減税を適用した後の税額により特別徴収税額決定・変更通知書が送付されますので、特別徴収義務者が計算する必要はありません。ただし、定額減税の適用により特別徴収の開始月や各月の徴収額が異なる場合があります。

Q5-3 所得税の源泉徴収事務、年末調整事務における定額減税の取り扱いについて知りたい

A5-3 所得税の源泉徴収事務等については、国税庁ホームページ「定額減税特設サイト(外部サイト)」をご確認いただくか、管轄の税務署へお問い合わせください。

Q5-4 定額減税が適用されたのに5,400円の税額があるのはなぜですか

A5-4 定額減税が適用されない個人市民税・県民税の均等割及び森林環境税として納付をお願いします。

個人市民税は、所得額に応じて課税される『所得割』と一定の所得がある場合に一律で課税される『均等割及び森林環境税(以下「均等割等」)』で構成されますが、定額減税は、個人市県民税の所得割のみに適用されますので、定額減税により所得割が0円となっても均等割等の納付をお願いしています。

Q5-5 特別徴収税額が同じ5400円であるのに、徴収する月が6月分と7月分でことなるのはなぜですか

A5-5 定額減税が適用された方は7月分、定額減税の適用が無い方は6月から徴収となります。

定額減税を適用する場合は、減税後の税額について、6月分を徴収せず7月分から翌年5月分までで納付いただくことになります。一方、定額減税が適用されない方は、従前のとおり6月分から納付いただくことになります。このため、定額減税を適用の有無で均等割等の額が同じ5,400円でも徴収月が替わります。

Q5-6 従業員が退職(又は休職)により特別徴収税額できなくなりました。定額減税はどのように扱われますか

A5-6 定額減税の額に変更はありません。(定額減税に関するお手続もありません)

退職等により納付方法が普通徴収に変更となりますが、定額減税の適用後の税額について納付方法を変更する形となるため、定額減税の額が変わることはありません。また、年の途中で特別徴収の対象となる場合においては、未納となっている税額について、徴収可能の月分から特別徴収を開始いただくことになります。

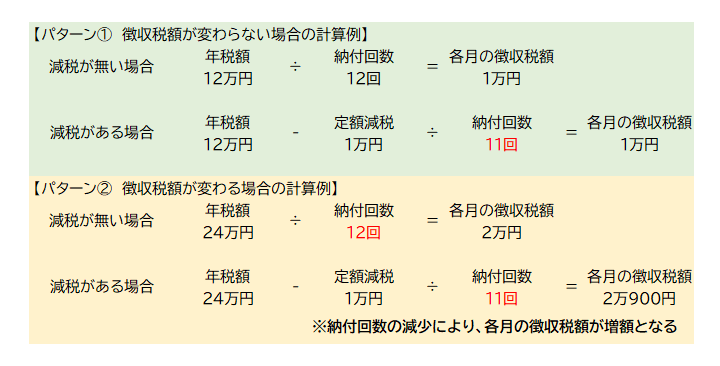

Q5-7 定額減税で税額が減るはずなのに、各月の徴収税額が増えているのはなぜですか

A5-7 定額減税後は6月分を0円とし、徴収回数が減少したことによるものです。

給与からの特別徴収における定額減税は、減税後の税額を7月分から翌年5月分までの11回で均すとされています。このため、各月分の徴収税額が定額減税の額を超える場合は、徴収回数が12回から11回に減少するため1回あたりの徴収税額が増えてしまう場合があります。

関連リンク

- 内閣官房ホームページ「新たな経済に向けた給付金・定額減税一体措置(外部サイト)」

- 国税庁ホームページ「定額減税特設サイト(外部サイト)」

- 定額減税の概要・よくあるお問い合わせ(冊子版)(PDF:469KB)